롯데건설, 상반기 수주잔고비율 1위 ’30대 건설사’…2위 한화건설

- 롯데건설(6.75배), 향후 약 7년치 일감 남아...'롯데캐슬' 브랜드 파워 성과

- 한화건설(5.39배), 복합개발 특화...도심재개발로 향후에도 '일감' 풍부전망

- '업계 1위' 삼성물산, 가장 낮아(21위. 0.87배)...실질 수주잔고비율은 2.23배

----------------------------------------------------------------------------------------------

롯데건설(대표이사 사장 하석주)이 ‘국내 30대 건설사’ 가운데 매출액 대비 수주잔고가 가장 풍부한 것으로 것으로 조사됐다.

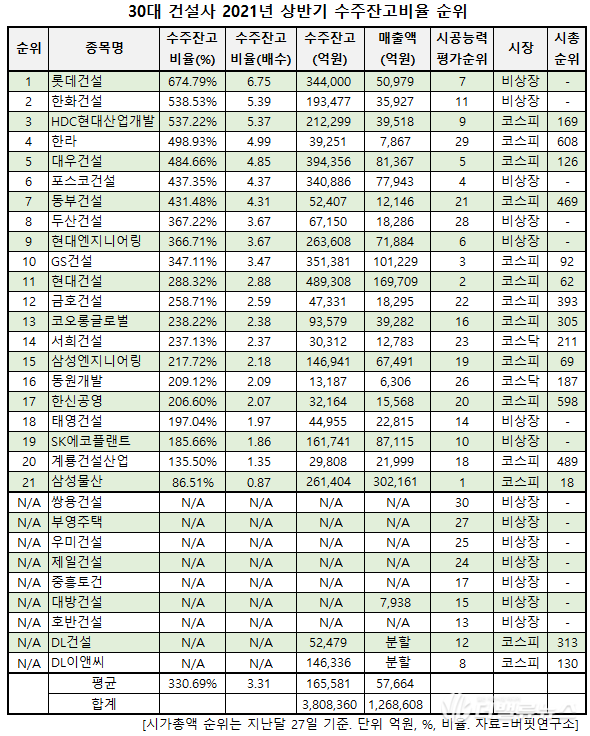

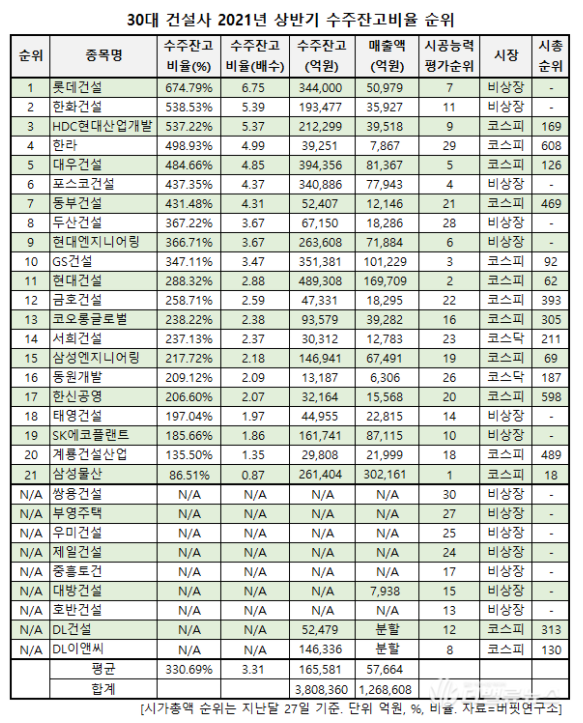

기업분석전문 버핏연구소 조사에 따르면 롯데건설의 올해 상반기 수주잔고비율은 674.69%(6.75배)로 1위를 기록했다. 이어 한화건설(538.53%. 5.39배), 현대산업개발(294870)(537.22%. 5.37배), 한라(014790)(498.93%. 4.99배), 대우건설(484.66%. 4.85배) 순이다.

수주잔고비율이란 수주잔고를 매출액으로 나눈 값으로 건설사가 매출액에 비해 '일감'이 얼마나 풍부하게 남아 있느냐를 보여준다. 수주잔고비율이 높을수록 일감을 많이 확보해 놓았다는 의미이다. 수주잔고비율이 100%(1배)이면 쉽게 말해 1년치(연간 매출액) '일감'이 남아있다는 의미이고, 500%(5배)이면 5년치 일감이 남아있다는 의미이다.

이번 조사에서 매출액은 지난해 IFRS 연결 기준 매출액을 사용했고, 수주잔고액은 올해 상반기(1~6월) 보고서를 기준으로 했다. 모집단은 올해 건설교통부가 발표한 시공능력평가 1~30위 건설사로 했다. 이번 30대 건설사 대상 수주잔고비율 조사는 국내 언론사 가운데 처음 진행됐다.

◆1위 롯데건설, ‘롯데캐슬’ 브랜드 파워 성과

1위 롯데건설(대표이사 하석주)의 수주잔고비율은 674.79%(6.75배)이다. 향후 약 7년치 일감이 풍부하게 남아있다는 의미이다. 지난 6월 30일 기준 수주잔고가 34조4000억원인데 지난해 매출액은 5조979억원이었다.

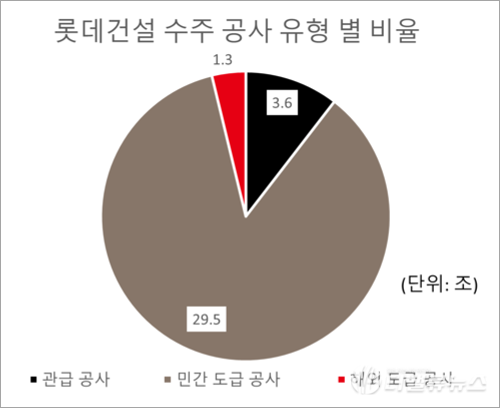

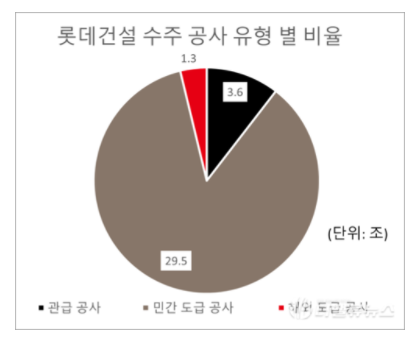

롯데건설의 수주잔고가 이렇게 풍부한 것은 이 건설사의 주력 사업인 아파트 건설사업이 성과를 내고 있기 때문이다. 롯데건설의 수주잔고 34조4000억원을 유형별로 살펴보면 민간공사(아파트공사)가 29조5000억원(86%)으로 압도적이고, 이어 관급공사 3조6000억원(10%), 해외공사 1조3000억원(4%) 순이다.

롯데건설이 아파트 공사에서 성과를 내고 있는 것은 '롯데캐슬' 브랜드 파워 덕분으로 분석된다. 롯데캐슬 아파트는 조경시설을 특화하고 저층부 외벽을 화강석으로 마무리해 고급스럽고 중후한 이미지를 만들어내는데 성공했다는 평가를 받고 있다. 유럽의 개선문을 떠올리게 하는 문양도 롯데캐슬만의 포인트이다.

한국기업평판연구소의 아파트 브랜드평판 빅데이터 분석 결과에 따르면 올해 10월 롯데건설의 ‘롯데캐슬’ 브랜드 평판은 6위를 기록했다. '롯데캐슬'은 1999년 처음 공개돼 올해로 22년째를 맞이하고 있다.

최근 롯데건설은 민간부문을 강점을 바탕으로 도시정비사업에도 적극 나서고 있다. 롯데건설에 따르면 올해 서울 목동우성2차아파트(4944억원), 창원 양덕4구역 재개발(2071억원), 부산 수안 지역주택조합사업(1970억원) 등의 도시정비사업을 수주해 26일 기준 총 1조2439억원의 수주액을 기록중이다.

◆2위 한화건설, '복합개발' 특화...향후 성장세

2위 한화건설(대표이사 최광호)의 수주잔고비율은 538.53%(5.39배)이다. 5년치 일감이 쌓여 있다는 의미이다. 6월 30일 기준 수주잔고가 19조3477억원인데 지난해 매출액이 3조5927억원이었다.

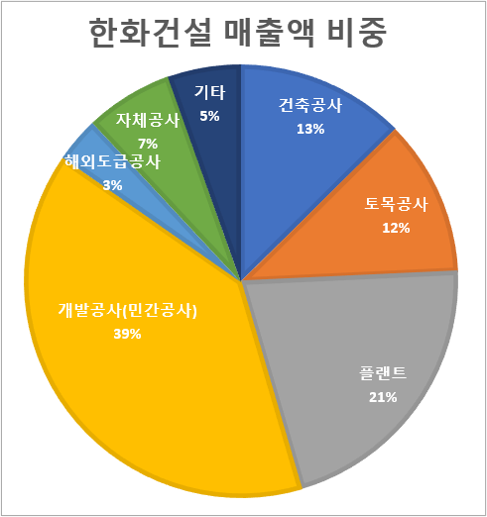

한화건설의 강점은 복합개발에 있다. 복합개발이란 주거, 업무, 상업, 문화 등의 여러 용도나 기능들을 일체적으로 개발하는 것을 말한다. 올해 상반기 기준 한화건설의 매출액 비중을 살펴보면 개발공사(복합개발. 39%)이 가장 높고 이어 플랜트(21%), 건축공사(13%), 토목공사(12%), 자체공사(7%), 해외도급공사(3%), 기타(5%)로 구성돼 있다.

한화건설은 최근 수년 사이에 복합개발 수주를 많이 따내면서 수주잔고비율이 높아졌다. 지난해 1조원 규모의 대전역세권 개발사업을 수주했고, 앞서 2019년 약 2조원 규모의 서울역 북부역세권 복합개발사업을 따냈다. 포화상태에 있는 도심의 건물을 재개발하는 복합개발 시장은 향후 성장세여서 한화건설의 수주잔고비율은 향후에도 높은 배수를 유지할 것으로 전망된다. 서울 창동 민자역사와 경기 성남 백현 마이스 도시개발 사업의 수주 가능성이 점쳐지고 있다.

3위 HDC현대산업개발의 수주잔고비율은 537.22%(5.37배)로 향후 5년치 일감을 보유하고 있다. 수주잔고는 21조2299억원이며 지난해 매출액 3조9518억원을 기록했다.

HDC현대산업개발은 '아이파크' 아파트 브랜드 파워를 바탕으로 재건축 재개발에서 성과를 내면서 풍부한 수주잔고를 유지하고 것으로 분석된다. HDC현대산업개발은 올해 도시정비사업 수주 1조클럽에 진입했다. 올해 들어 대구 범어목련 재건축, 의왕 부곡다구역 재건축정비사업, 인천 갈산1구역 재개발, 울산 남구 B-07구역 재개발, 서울 미아4구역 재건축 사업 등을 수주했다. 지난달에는 서울 노원구 상계동 상계1 재개발사업을 수주해 향후 수주잔고비율은 더 높아질 것으로 보인다. HDC현대산업개발은 상계1구역에 아이파크를 선보일 예정이다.

◆9위 현대엔지니어링, 11위 현대건설…캡티브 마켓(captive market) 강점

9위 현대엔지니어링(대표이사 김창학)과 11위 현대건설(대표이사 윤영준)의 수주잔고비율은 각각 537.22%(5.37배), 288.32%(2.88배)이다. 두 건설사는 '캡티브 마켓'(captive market. 내부 시장)의 이점을 활용해 안정적인 수주잔고를 확보하고 있는 것으로 분석된다.

현대엔지니어링과 현대건설은 모두 현대차그룹 계열사로 특수관계자인 현대차, 현대모비스, 기아차 등을 통해 대형 공사를 확보하고 있다.

현대건설은 현대자동차그룹글로벌비즈니스센터(HGBC, 1조7500억), 현대중공업그룹 글로벌R&D센터(GRC, 2251억), 현대케미칼 HPC PACKAGE-1(1541억) 등의 내부 시장 사업을 수주했고, 현대엔지니어링도 HGBC(7531억), 현대케미칼 HPC 프로젝트(886억), 현대오일뱅크 REVAMPING EPC 프로젝트(108억) 등의 사업을 수주했다.

◆21위 삼성물산, 21위(0.87배)...건설부문 매출액 기준 2.23배

건설업계에서 통용되는 '10대 건설사'의 수주잔고비율 순위를 살펴보면 롯데건설(6.75배. 1위)이 가장 높고, 이어 HDC현대산업개발(5.37배. 3위), 대우건설(4.85배. 5위), 포스코건설(4.37배. 6위), 현대엔지니어링(3.67배. 9위), GS건설(3.47배. 10위), 현대건설(2.88배. 11위), 삼성물산(0.87배. 21위) 순이다. DL이앤씨는 대림산업에서 신규 분할했기 때문에 이번 조사에서 제외됐다.

수주잔고비율이 2.0배 미만인 건설사는 태영건설(197.04%. 1.97배), SK에코플랜트(185.66%. 1.86배), 계룡건설산업(135.50%. 1.36배), 삼성물산(86.51%. 0.87배)의 4곳이었다.

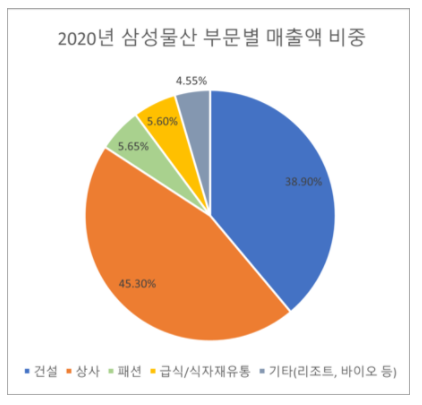

국내 건설업계 1위 삼성물산(건설부문 대표 오세철)의 수주잔고비율은 86.51%(0.87배)로 가장 낮은 순위(21위)를 기록했다. 얼핏 1년치 일감도 남아있지 않는 것처럼 보이지만 삼성물산의 수주잔고비율이 이렇게 낮은 것은 삼성물산의 매출액에는 건설 외에 상사, 패션, 리조트 부문 등이 포함돼 있기 때문이다. 삼성물산의 지난해 건설부문 매출액을 기준으로 수주잔고비율을 계산하면 223%(2.23배)가 나온다.

수주잔고액을 기준으로 하면 현대건설(48조 9308억원)이 1위였고, 대우건설(39조 4356억원), GS건설(35조1381억원), 롯데건설(34조 4000억원), 포스코건설(34조886억원), 삼성물산(26조1404억원) 등의 순이었다.

이들 30대 건설사의 평균 수주잔고는 16조5581억원이었고 평균 수주잔고비율은 330.69%(3.31배)였다.

이번 조사에서 쌍용건설, 부영주택, 우미건설, 제일건설, 중흥토건, 대방건설, 호반건설, DL건설, DL이앤씨의 9곳은 제외했다. 이들 건설사에 수주잔고액을 요청했으나 수치를 제시하지 않았거나 기업 분할 등으로 자료 수집이 불가능했다.