[버핏연구소= 문성준 기자] 한국투자증권은 9일 지누스(013890)에 대해 지분 매각 불확실성에 따른 주가 하락에도 기업 경쟁력은 여전히 유효하다며 투자의견 「매수」와 목표주가 12만5000원을 유지했다. 지누스의 전일 종가는 8만500원이다.

한국투자증권 김명주 연구원은 “최근 지누스 대주주 지분 매각 관련 불확실성 발생 및 물류 대란 장기화 우려로 주가가 하락했지만 경쟁력은 견고한 상태”라며 “미국뿐 아니라 글로벌 내 수요는 변함이 없다”고 설명했다.

그는 “이마트와 월마트는 쇼핑 시즌을 대비해 지누스에 1~3개월 전에 제품을 주문했다”며 “아마존과 월마트에서 블랙 프라이데이∙사이먼 먼데이 때 팔리는 매출은 지누스의 3분기 매출액에 일부 반영된다”고 언급했다.

또 “지누스의 주요 고객사인 아마존과 월마트는 배송 관련 인력을 추가 고용하고 덜 붐비는 항구를 이용, 화물선∙항공기 등 운송 수단을 직접 임차하는 등 물류 상황이 3분기보다 개선된 것으로 추정된다”며 “미국의 대중국 관세 인하시 중국 내 공장을 가지고 있는 지누스에 수혜가 될 것”이라고 평가했다.

이어 “지누스의 내년 PER(주가수익비율)은 11배로 한국의 가구 기업(에이스∙한샘∙리바트)과 비교해도 밸류에이션 부담이 없다”며 “회사의 경쟁력에는 변함없고 대외 변수 제외 시 추가적인 악재는 제한적”이라고 분석했다.

김 연구원은 “올해 2분기 지누스는 대부분 카테고리에서 높은 한 자릿수 수준의 가격 인상을 단행해 4분기부터 반영 예정”이라며 “원자재 가격 상승 및 물류 대란에 따른 비용 부담 증가를 일부 상쇄할 것”이라고 내다봤다.

마지막으로 “3분기 실적 발표 당시 지누스는 인도네시아 매트리스뿐 아니라 가구 생산까지 가능한 3공장 증설을 고려한다고 언급했다”며 “글로벌 물류 대란 해소 시 원가 개선 및 매출이 증가하고 밸류에이션도 모두 상승할 것”이라고 전했다.

지누스는 온라인 판매를 주력으로 하는 글로벌 매트리스 및 가구 사업을 영위하고 있다.

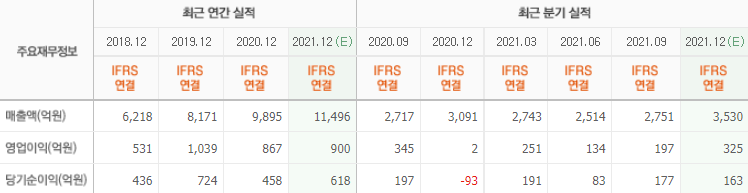

지누스의 최근 실적. [이미지=네이버 증권]

a854123@buffetlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>