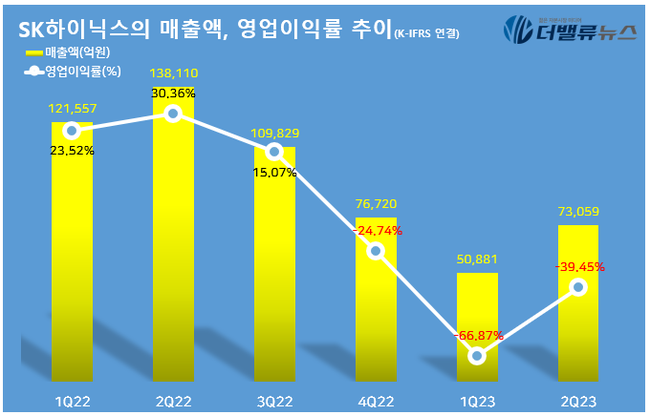

[버핏연구소=신현숙 기자] SK하이닉스(000660)가 2분기 매출액 7조3059억원, 영업손실 2조8821억원, 당기순손실 2조9879억원을 기록했다고 26일 공시했다(이하 K-IFRS 연결). 전년동기대비 매출액은 47.1% 감소하고 영업손익과 당기순손익은 적자 전환했다.

SK하이닉스의 매출액, 영업이익률 추이. [자료=SK하이닉스]

다만 챗GPT를 중심으로 한 생성형 AI(인공지능) 시장이 확대되면서 AI 서버용 메모리 수요가 급증하며 HBM3와 DDR5 등 프리미엄 제품 판매가 늘었다. 이에 2분기 매출액은 전분기비 44% 증가했고 영업손실 폭은 줄었다. SK하이닉스에 따르면 2분기에 D램과 낸드 판매량이 공히 늘었고, 특히 D램의 평균판매가격(ASP, Average Selling Price)이 전분기 대비 상승한 것이 매출 증가에 영향을 미쳤다. PC, 스마트폰 시장이 약세를 이어가며 DDR4 등 일반 D램 가격은 하락세를 이어갔으나, AI 서버에 들어가는 높은 가격의 고사양 제품 판매가 늘어 D램 전체 ASP가 1분기보다 높아진 것이다.

이날 실적발표회에서 회사는 최근 메모리 업황에 대해 AI 메모리 수요 강세가 올 하반기에도 지속되고, 메모리 기업들의 감산 효과도 뚜렷해질 것으로 진단했다. 이에 SK하이닉스는 앞으로도 AI용 메모리인 HBM3, 고성능 D램인 DDR5, LPDDR5와 176단 낸드 기반 SSD를 중심으로 판매를 꾸준히 늘려 하반기 실적 개선 속도를 높이겠다는 복안이다. 더불어 회사는 올해 10나노급 5세대(1b) D램과 238단 낸드의 초기 양산 수율과 품질을 향상시켜 다가올 업턴(Upturn) 때 양산 비중을 빠르게 늘리겠다고 밝혔다. 다만 회사는 D램에 비해 낸드의 재고 감소 속도가 더디다고 보고, 낸드 제품의 감산 규모를 확대하기로 했다.

김우현 SK하이닉스 부사장(CFO)은 “전사 투자를 전년비 50% 이상 축소한다는 기조에는 변함없지만, 그동안 경영 효율화를 통해 확보한 재원으로 향후 시장 성장을 주도할 고용량 DDR5와 HBM3의 생산능력을 확대하기 위한 투자는 지속할 것”이라며 “메모리 반도체 시장은 1분기를 저점으로 회복 국면에 접어드는 것으로 보여, 고성능 제품 기술경쟁력을 바탕으로 빠르게 실적을 개선하도록 노력할 것”이라고 덧붙였다.

[관심 종목]

000660: SK하이닉스

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>