[버핏연구소=이혜지 기자] 한국투자증권은 15일 NAVER(035420)에 대해 광고 매출 성장률 회복, 강도 높은 비용효율화가 내년에도 이어지며 이익 성장이 안정적으로 이어질 것이라며 투자의견 ‘매수’와 목표주가 27만원을 유지했다. NAVER의 전일 종가는 21만3500원이다.

정호윤 한국투자증권 연구원은 “올해 네이버의 서치플랫폼 성장률은 0.4%로 사상 최저 수준을 기록할 것이다”라며 “경기 침체가 장기화되며 검색광고 증가율 또한 4.0%로 지난해 대비 4.7%p 하락하기는 하지만 디스플레이 광고가 -9.0%로 특히 부진하기 때문이다”라고 말했다.

이어 “디스플레이광고가 경기 영향을 특히 많이 받는다는 점과 별개로 올해 국내 디스플레이 광고 시장은 중간 규모의 광고주들이 인스타그램 등 성과형 광고에 특화된 플랫폼으로 예산 집행을 늘렸다는 점이 특징이었다”며 “그랬던 만큼 네이버 또한 내년에는 타겟팅을 고도화하는 것이 중요하다”라고 강조했다.

또 “내년에는 네이버 메인 페이지를 개편하며 피드 및 동영상광고 인벤토리를 추가했고 여기에 타겟팅을 고도화할 예정이다”라며 “내년 네이버 서치 플랫폼 매출액은 3.73조원(YoY +4.3%)으로 성장률이 회복할 것으로 보인다”고 전망했다.

그는 “국내 전자상거래 시장의 어려운 상황 속에서 네이버는 수수료율 상승과 성장이 나오는 분야에 집중하는 전략을 취하고 있다”며 “네이버쇼핑 거래액 중 예약, 브랜드스토어 등 상대적으로 고 수수료 서비스의 매출 성장이 45%~50% 수준으로 빠르게 이어지고 있으며, 내년에는 브랜드스토어의 성장에 조금 더 주력할 것이다”라고 전했다.

이어 “여러 브랜드들이 네이버를 D2C(소비자직접판매) 플랫폼으로 활용하고 있으며 상대적으로 저렴한 수수료율, 그리고 운영 효율성 향상에 도움이 되는 다양한 솔루션 제공 등이 장점으로 부각돼 네이버 커머스 사업부의 성장을 견인할 것이다”라며 “알리바바, 테무 등 최근 중국 직구 플 랫폼들의 국내 시장 진출 확대가 장기적인 리스크 요인으로 꼽히고 있으나 네이버 플랫폼 내에 중국 리셀러의 비중이 높지 않고 국내에서 순수하게 가격만으로 소비자들이 제품을 고르는 상품군이 제한적인 만큼 이로 인한 네이버의 시장점 유율 하락 리스크는 크지 않을 것으로 보인다”라고 판단했다.

NAVER는 포털 서비스를 기반으로 광고, 쇼핑, 디지털 간편결제 사업을 하고 있다.

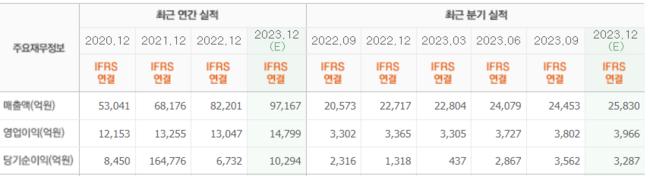

NAVER의 최근 실적. [이미지=네이버 증권]

NAVER의 최근 실적. [이미지=네이버 증권]

hyejipoilcy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>