한국 주식 시장의 영화∙방송∙엔터테인먼트주 중 올해 상반기 매출액 증가율 1위는 팬엔터테인먼트(068050)(대표이사 박영석)로 조사됐다.

기업분석전문 버핏연구소의 조사 결과 팬엔터테인먼트의 올해 상반기 매출액은 677억원으로 전년동기대비 1729.73% 증가했다.

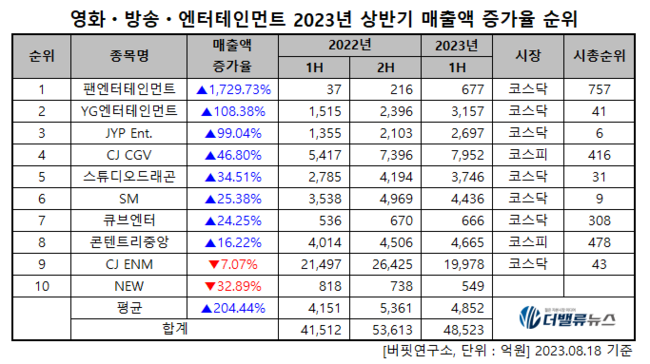

영화∙방송∙엔터테인먼트주 올해 상반기 매출액 증가율 순위. [자료=버핏연구소]

영화∙방송∙엔터테인먼트주 올해 상반기 매출액 증가율 순위. [자료=버핏연구소]

이어 와이지엔터테인먼트(122870) 108.38%, JYP Ent.(035900) 99.04%, CJ CGV(079160) 46.80%, 스튜디오드래곤(253450) 34.51% 등 순으로 각각 증가했다.

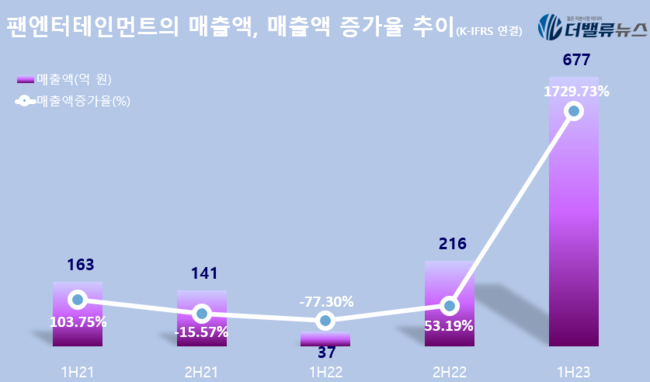

팬엔터테인먼트의 매출액, 매출액 증가율 추이. [자료=버핏연구소]

팬엔터테인먼트의 매출액, 매출액 증가율 추이. [자료=버핏연구소]

팬엔터테인먼트는 올해 상반기 매출액 677억원, 영업이익 36억원, 당기순이익 28억원을 기록했다(이하 K-IFRS 연결). 전년동기대비 각각 1729.73%, 2500%, 115.38% 증가했다.

◆미디어·콘텐츠 업계, IP 활용한 수익 극대화에 집중

최민하 삼성증권 연구원은 올해 미디어·콘텐츠 업계의 업황은 녹록치 않다고 평가했다. 여전히 탄탄한 스토리와 우수한 제작 역량을 바탕으로 경쟁력 있는 콘텐츠를 제작·유통하고 있지만 전방 산업의 영업 상황이 만만치 않아서다. 따라서 미디어·콘텐츠 업계는 전반적으로 내실을 다지며 가장 확실한 자산인 콘텐츠 지적 재산권(IP) 활용도를 높이는 전략을 본격화하기 시작했다. IP를 보유하고 있어야 레버리지를 확대할 수 있기 때문에 제작사들은 자신 있는 작품에 대해서는 IP를 보유하는 전략을 취하고 있다.

'반짝이는 워터멜론'의 홍보 포스터. [이미지=tvN]

'반짝이는 워터멜론'의 홍보 포스터. [이미지=tvN]

팬엔터테인먼트의 올해 제작 라인업은 "꽃선비 열애사", "국민사형투표", "돌풍", "폭싹 속았수다", "반짝이는 워터멜론" 총 5작품을 예상한다. 이중 "반짝이는 워터멜론" 제작 일정이 다소 지연되면서 지난 2분기에 이어 3분기에도 외형 성장이 나타날 전망이다. 단순 외주 제작사가 아닌 IP 홀더의 기능을 강화하기 위해 방영 예정 드라마에 대한 IP 권한을 확보한다는 방침으로, 향후 IP를 활용한 부가가치 창출이 기대된다.

팬엔터테인먼트의 1년 주가 추이. [자료=네이버 증권]

팬엔터테인먼트의 1년 주가 추이. [자료=네이버 증권]

9일 국내 주식시장에서 팬엔터테인먼트는 3950원의 종가를 기록했다. 팬엔터테인먼트는 지난해 10월 13일 신저가 2825원, 올해 6월 21일 신고가 6190원을 기록한 바 있다.

이소중 상상인증권 연구원은 "최근 국내 방송사의 광고 매출이 감소함에 따라 드라마에 대한 투자가 위축됐으나 팬엔터테인먼트의 드라마들이 넷플릭스, SBS 등에 원활하게 편성됐기에 실적이 견고하게 유지될 것"이라며 "향후 '폭싹 속았수다' 드라마와 동일한 수준의 대작 드라마 라인업이 추가될수록 뚜렷한 외형성장이 있을 것"으로 전망했다.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>