[김승범 연구원] 중소형 건설사 화성산업이 현저히 저평가 상태이며 적극 매수를 고려할 시점이라는 증권사 보고서가 나왔다.

교보증권의 백광제 애널리스트는 "지속적인 실적 개선에도 불구하고 일부 주택현장 준공 임박에 따른 매출 공백 우려에 주가가 하락했다"며 "이익이 증가하고 있고, 풍부한 현금 가치와 배당 매력을 고려하면 적극 매수를 고려할만 하다"고 분석했다. 목표 주가는 2만 2000원, 18일 현재 주가는 1만 2,600원이다.

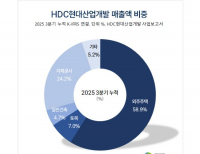

백광제 애널리스트에 따르면 화성산업의 올해 예상 당기순이익은 310억원이며, 이를 기준으로 하면 PER(주가수익비율)이 5점대(5.06배)가 된다. 또, 이 회사가 보유한 현금성 자산 1000억원은 시가총액(1569억원)의 63%에 해당한다. 시가 배당률은 5%에 이를 전망이다. 화성산업은 시공능력평가 45위의 건설사이며, 주요 사업 분야는 토목, 건축,환경, 플랜트, 주택, 엔지니어링 컨설팅이다. 매출액 비중은 건축 59.46%, 분양 14.10%, 토목 14.32%, 기타 12.13%이다. 1958년 설립됐고, 1988년 한국거래소에 상장됐다.

다음은 보고서 요약.

투자의견 ‘매수’ 및 목표주가 22,000원 유지, 적극적인 매수 필요

- 화성산업에 대해 투자의견 ‘매수’ 및 목표주가 22,000원 유지. 지속적인 실적 개선 불구, 일부 주택현장 준공 임박에 따른 매출 공백 우려로 주가 하락. 하지만 1) 연간 이익 개선 추세 지속, 2) 빼어난 재무구조 및 이익규모 대비 지나치게 낮은 밸류에이션 및 3) 시가배당률 5%에 달하는 고배당 매력 감안시 현재 주가는 현저히 저평가된 수준. 적극적인 매수가 필요한 시점.

- 4분기 매출 공백은 일시적, 연간 실적 영향 없고 빠른 회복 가능 : 주요 주택 현장인 만촌 재건축, 테크노폴리스 준공 등으로 4Q 일시적인 매출 공백 발생 가능. 하지만 주택 경기 호조 지속에 따른 원가율 및 판관비 감소로 연간 영업이익은 기존 추정치 280억원 대비 증가한 310억원 달성 예상. 10월초 인천 영종도 자체사업 분양(2,000억원 규모) 예정으로 매출 공백의 빠른 회복 및 높은 2017년 실적 성장 예상.

영업이익 증가 대비 순익 증가 폭이 낮은 것은 신성장 동력인 ‘신세계 쇼핑’ 관련 비용 영향. 2017 년 이후 ‘신세계쇼핑’ 지분법 기여 개선으로 순익 상승 역시 실적과 보유 현금 대비 극도로 낮은 밸류에이션, 고배당 통한 투자매력 증대.

- 2분기 기준으로 보유 현금 및 단기금융자산 1,000억원 수준. 이자발생 부채 110억원에 불과. 현재 시가총액 수준은 영업가치가 무시되고 있는 수준. 2016년 추정 EV/EBITDA 1.2배. 2017년 추정 EV/EBITDA는 0.5배 수준. 극도로 낮은 밸류에이션으로 하방 위험 제한적. 2015년 배당 주당 520원(‘14년 배당 400원)에 이어 ‘16년에도 주당 600원(시가배당률 5%) 이상의 고배당 예상. 배당 증가 추이는 향후에도 지속될 것으로 예상. 높은 실적 증가, 낮은 밸류에이션 및 고배당으로 시세차익 및 배당이익 모두 노려볼만한 시점.

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>