한화투자증권이 25일 아이패밀리에스씨(114840)에 대해 2분기 화장품 부문이 사상 최대 매출을 경신했고 하반기에도 한국과 일본 매출의 성장이 지속될 것이라며, 투자의견 ‘매수’를 유지하고 목표주가를 3만4000원으로 상향했다. 아이패밀리에스씨의 전일 종가는 2만2950원이다.

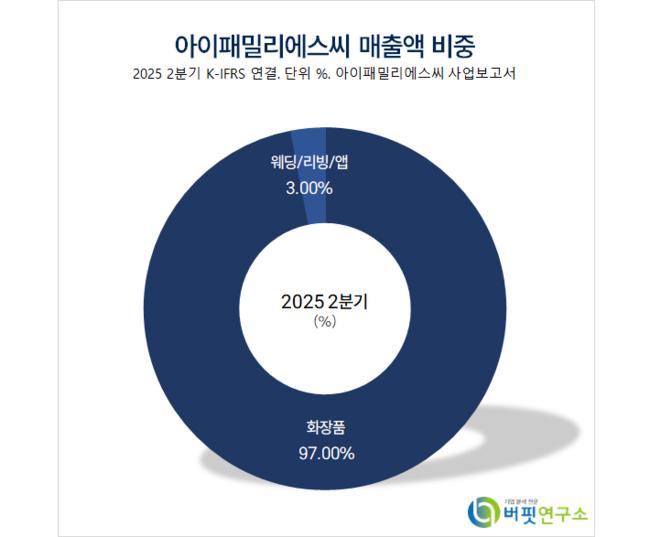

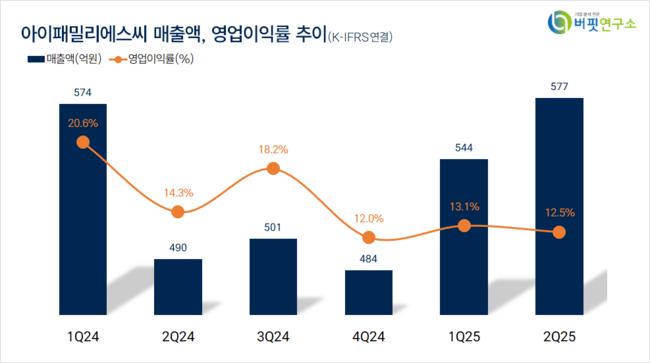

한유정 한화투자증권 애널리스트는 “2분기 연결 매출액 577억원(전년동기대비 +17.7%), 영업이익 72억원(전년동기대비 +3.2%)으로 시장 기대치를 하회했다”며 “웨딩과 기타사업부에서 적자가 확대된 것을 제외하면 화장품 부문이 사상 최대 매출을 경신하며 상장 색조 브랜드사 중 가장 유의미한 실적 성장을 기록했다”고 전했다.

아이패밀리에스씨 매출액 비중. [자료=버핏연구소]

아이패밀리에스씨 매출액 비중. [자료=버핏연구소]

그는 “국내외 경쟁 심화와 팝업/상시 스토어 운영 확대 등 비용 확대로 20%에 육박했던 영업이익률이 10% 중반 수준으로 하향 안정화될 것”이라며 “하지만 이번 달 미국 ‘울타’ 신규 입점(400점), 아마존과 틱톡 등 온라인 채널 판매 확대로 미주 매출액이 매분기 성장(1분기 17억원→2분기 30억원→3분기 45억원→4분기 63억원)하고 지난해 말부터 본격화된 유럽 신규 국가 진출 효과로 유럽 매출액도 매분기 성장(1분기 45억원→2분기 67억원→3분기 86억원→4분기 91억원)하며 전체 외형 성장을 견인할 것”으로 전망했다.

또 “매월 기획 행사를 진행하고 신제품을 출시하며 하반기에도 한국과 일본 매출은 성장세가 지속될 것”이라며 “주요 유통사와의 계약 구조 변경으로 지난해 상반기부터 불거진 과재고 문제도 해결될 것”으로 기대했다.

한편 “화장법과 문화 차이 때문에 아직까지 서구권에서 유의미한 성과를 기록한 국내 색조 브랜드사는 없다”며 “아이패밀리에스씨는 그간 신규 국가 진출 시 직접 진출 방식을 추구하며 국가 확장이 더디게 진행됐지만 초기 진출 국가들을 중심으로 서서히 매출 증가세가 확인되고 있다”고 밝혔다.

끝으로 “기존 시장인 국내과 일본에서 경쟁 강도가 최대치로 가열되고 있음에도 꾸준한 입지를 증명해 보이고 있다”며 “재고와 유통구조 문제들도 순차적으로 해결되고 있다”고 설명했다.

아이패밀리에스씨는 화장품을 제조하고 IT기반 웨딩 및 가족행사 서비스 상품 유통플랫폼, 협력사 광고 대행 서비스를 운영한다. 현재 색조 브랜드 '롬앤'을 운영 중이고 2023년 일본 로손과 협업해 '앤드바이롬앤' 론칭, 비건 및 기능성 색조 브랜드 '누즈'를 출시했다.

아이패밀리에스씨 최근 분기 매출액 및 영업이익률 추이. [자료=버핏연구소]

아이패밀리에스씨 최근 분기 매출액 및 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>