한국투자증권은 10일 엘앤에프(066970)에 대해 셀 업체들의 ESS(에너지저장장치) 계약 체결이 본격화되고 있고 삼원계 배터리 판매도 견조한 흐름을 보이고 있다며, 투자의견 ‘매수’와 목표주가 9만5000원을 유지했다. 엘앤에프의 전일 종가는 6만2400원이다.

김예림 한국투자증권 애널리스트는 “지난 7월 LG에너지솔루션이 3년 간 50GWh 규모의 ESS용 LFP 계약을 체결하고 SK온도 미국 재생에너지 기업 플랫아이언과 1GWh 규모의 ESS LFP 공급 계약을 체결했다”며 “해당계약은 내년부터 4년간 최대 7.2GWh까지 확대되며 SK온은 이를 위해 미국 조지아 전기차용 NCM 배터리 공장 일부 설비를 ESS LFP 라인(4GWh)으로 전환해 내년 10월부터 양산할 예정”이라고 전했다.

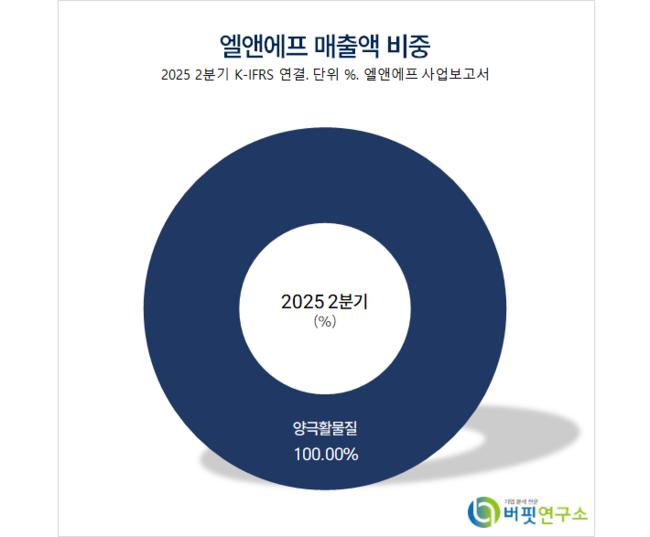

엘앤에프 매출액 비중. [자료=버핏연구소]

엘앤에프 매출액 비중. [자료=버핏연구소]

그는 “SK온이 엘앤에프와 LFP 업무협약을 체결한 상황에서 내년 LFP 양극재 양산 능력을 갖춘 국내 업체가 엘앤에프 밖에 없어 사실상 단독 벤더”라며 “7.2GWh를 연간 단순 평균으로 환산하면 LFP 양극재는 연간 약 4500톤이 필요하다”고 밝혔다.

이어 “전체 테슬라 판매량은 다소 부진하나 LGES 배터리가 탑재된 모델Y 판매는 증가세를 유지하고 있다”며 “특히 이달 출시 예정인 모델YL과 모델3+는 엘앤에프의 하이니켈 양극재 매출 성장세를 뒷받침할 것”으로 전망했다.

또 “최근 LGES이 벤츠향 신규 수주를 확보하며 애리조나 46시리즈 공장(36GWh)은 고객사 물량 소화를 위해 높은 가동률이 요구될 것”이라며 “엘앤에프는 내년 하반기 SK온향 하이니켈 공급을 개시하고 2027년 LGES 애리조나 공장 가동이 더해지며 하이니켈 출하가 확대될 것”으로 판단했다.

한편 “주가는 ESS 모멘텀 및 리튬 가격 반등 기대감으로 9만원까지 상승했다”며 “다만 주가 대비 낮은 BW 발행가액(5만2원)에 따른 헷지 수요가 유입되며 단기 조정을 받았다”고 설명했다

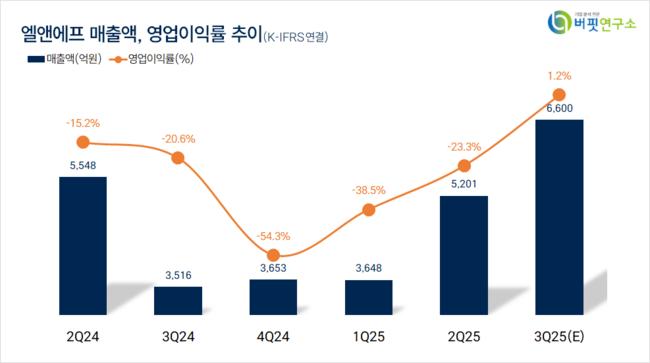

끝으로 “중국 질적 성장 정책에 따른 저가 경쟁 완화, 리튬 가격 상승세 지속, ESS용 LFP 출하 확대 등 주요 모멘텀은 유효하다”며 “3분기 출하량 전분기대비 32% 증가, 올해 연간 출하량 전년동기대비 33% 증가로 양극재 업체 중 가장 많이 성장할 것”으로 예상했다.

엘앤에프는 2차전지용 양극활물질을 제조, 판매한다. 국내외 전지업체들과 하이브리드차, 전기차 등 고에너지 밀도용 신양극활물질을 공동개발하고 있다.

엘앤에프. 매출액 및 영업이익률. [자료=버핏연구소]

엘앤에프. 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>