[버핏 연구소=이승윤 기자] 메리츠증권은 2일 화승엔터프라이즈(241590)에 대해 매수하지 않을 이유가 없다며, 투자의견 『매수』를 유지하고 목표주가를 2만6000원으로 상향했다. 화승엔터프라이즈의 전일 종가는 1만7950원이다.

메리츠증권의 하누리 애널리스트는 “화승엔터프라이즈는 이미 회복한 아시아보다 이제 회복할 서구권에 대한 의존도가 높기 때문에 OEM의 투자성이 뛰어나다”며 “미국은 올해 2분기(예상), 유럽의 경우 올해 3분기(예상)를 기점으로 재고 비축 구간에 진입할 것”이라고 전했다.

또한 “올해 하반기(예상)에 원단/의류 OEM 업체를 인수할 계획인데 글로벌 최초로 패션 제품 생산에의 완전체를 이루게 되는 것(운동화 + 모자 + 의류)”이라며 “원부자재 역내 조달을 통한 매출원가 감소와 품목 확장에 따른 신규 매출처를 확보할 것”으로 기대했다.

그는 “아디다스가 살아날 것인데 올해(예상) 매출액 성장률 가이던스로 +15~+19%를 제시했으며 2007년 이래 최대 성장이고 스트리트 패션계의 거물 제리 로렌조를 영입하기도 했다”며 “스포츠의류 강세가 계속될 것인데 코로나가 애슬레저 성장을 가속화하고 있고 운동복에 대한 신규 수요와 일상복으로의 대체 수요 모두 늘고 있으며 이벤트 특수는 덤”이라고 밝혔다.

이어서 “신발 OEM 산업의 지형도가 바뀔 것인데 중국이 지고 베트남/인도네시아가 뜰 것이며 이는 양국에 생산 거점을 집중해 온 화승에게 반가운 소식이 아닐 수 없다”며 “펀더멘털 개선과 모멘텀 강화가 동반될 것으로 기대하는데 업종 최선호주로서 적극 추천하고 인수합병에 따른 추가 상향 가능성 또한 열려있으며 연결 편입 효과가 실적을 품목 추가가 Valuation을 확장할 것”으로 판단했다.

화승엔터프라이즈는 브랜드 신발의 제조업자 개발생산 방식(ODM) 생산 사업을 영위하는 화승비나 등을 자회사로 두고 있는 외국기업지배지주회사로서 신발 사업부문을 관리한다.

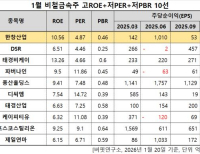

화승엔터프라이즈. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>