[버핏 연구소=이승윤 기자] 하나금융은 10일 삼성SDI(006400)에 대해 한국 배터리 업체 진입장벽과 연구개발 투자 집중 통한 고수익성 제품 전략이 유효하다며, 투자의견 『매수』와 목표주가 105만원을 유지했다. 삼성SDI의 금일 오전 9시 35분 기준 주가는 64만9000원이다.

하나금융의 김현수 애널리스트는 “한국 Cell 업체를 위협하는 공격은 크게 중국 업체와 신생 업체(OEM 포함) 이 2가지 방향에서 이뤄 지고 있는데 CATL의 글로벌 M/S는 25%지만 유럽과 미국에서는 각각 10%, 0%”라며 “중국 내 M/S 48%가 만들어내는 착시 효과가 일부 있다는 점을 감안하면 유럽 내 3사 합산 M/S 70%인 한국 업체들이 주요 OEM 시장 내에서 CATL 대비 앞서 있음은 분명하다”고 전했다.

또한 “CATL과 BYD 모두 지난해 자사 삼원계 배터리 화재사고 이후 다시 LFP 생산 비중을 높이고 있다는 점 역시 현재 기술 격차의 정도를 드러내는 부분”이라며 “사실상 모든 완성차 업체들이 배터리 자체 생산 계획을 제시한 상황에서 이들의 내재화 파트너 중 가장 앞서 있는 Northvolt(VW), ACC(Stellantis)의 중장기 성장이 있을 것”으로 예상했다.

그는 “다만 유럽 진영이 발표한 향후 10년 투자 총액은 지난 10년간 한국 배터리 3사의 누적 CAPEX 및 R&D 투자의 절반 수준에 불과하다”며 “자본의 크기가 만들어 낸 진입 장벽의 강도는 당분간 힘을 발휘할 가능성이 높다”고 밝혔다.

이어서 “중장기적으로는 중국 CATL, BYD 및 유럽 신생 업체 모두 막대한 자본력 바탕으로 경쟁력 확보해 나갈 것”이라며 “따라서 이제부터는 수익성 방어 위해 유형 자산 투자보다는 연구 개발 투자에 무게를 두는 전략적인 투자 의사결정과 고수익성 프로젝트 수주가 요구된다”고 판단했다.

마지막으로 “삼성SDI의 경우 이러한 흐름에 부합하는 투자 의사 결정(배터리 업체들 중 가장 많은 R&D 투자 집행)실행하고 있다는 점에서 중장기 수익성 개선 여력 가장 크다”며 “특히 이미 고마진 사업부이자 시장점유율 1위 사업부인 원형전지 부문의 신규 고객사 지속 추가되고 있다는 점을 감안하면 수익성이 갈수록 중요해지는 현 시점에서 Valuation 방어력 가장 강할 것”이라고 파악했다.

삼성SDI는 중, 대형전지 등을 생산해 판매하는 에너지솔루션 부문, 반도체 및 디스플레이 소재 등을 제조, 판매하는 전자재료 부문을 영위한다.

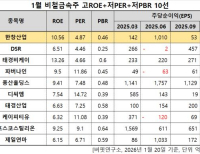

삼성SDI. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>