[버핏 연구소=이승윤 기자] IBK투자증권은 8일 롯데정보통신(286940)에 대해 롯데그룹 실적 개선으로 디지털 전환이 가속화될 것이라며, 투자의견 『매수』를 유지하고 목표주가 5만원을 제시했다. 롯데정보통신의 금일 종가는 4만200원이다.

IBK투자증권의 이승훈 애널리스트는 “롯데정보통신은 롯데그룹의 디지털 전환과 클라우드 전환이 가속화되면서 높은 성장세가 이어질 것”이라며 “그룹 디지털 전환의 허브 역할을 담당하는 가운데 유통, 식품, 호텔 등의 주요 그룹 계열사 실적이 개선되면서 디지털을 위한 투자가 증가하고 있다”고 파악했다.

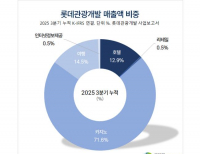

또한 “전년부터 롯데정보통신이 구축한 스마트팩토리로 인해 식품 그룹의 수익성이 개선되면서 그룹사 내 스마트팩토리 수주 사업이 빠르게 증가할 것이며 관련 매출이 올해 450억원을 기록하고 다음해에도 약 +22% 증가할 것”이라며 “롯데그룹이 물류 자동화와 표준 플랫폼을 최적화하는 프로젝트를 강화하고 있기 때문에 올해 관련 매출액 700억원을 달성할 것”으로 예상했다.

그는 “클라우드 사업 확장이 가속화될 것이고 우선 제4데이터센터가 영업을 시작하여 매출이 증가할 것”이라며 “그룹 내 개인 클라우드와 공용 클라우드 프로젝트가 증가하고 주요 소프트웨어가 사스(SaaS: Software as a service. 사용자가 필요로 하는 서비스만 이용 가능하도록 한 소프트웨어)기반의 구독 매출로 전환되면서 단가 상승과 매출의 계절성이 완화될 것”이라고 밝혔다.

이어서 “하반기부터 그룹 내 SAP ERP의 마이그레이션 프로젝트가 본격화될 것이고 클라우드 솔루션으로 근본적인 교체가 필요하기 때문에 향후 3년 이상 ERP 관련 매출이 증가할 것”이라며 “2분기는 매출액 2422억원(YoY +10.4%, QoQ +11.2%), 영업이익 119억원(YoY -1.8%, QoQ +5.9%)을 달성해 컨센서스를 소폭 하회할 것”으로 추정했다.

마지막으로 “외형은 롯데그룹 내 스마트물류와 스마트팩토리 수주가 증가하는 가운데 클라우드 매출이 추가되면서 컨센서스를 상회했으나 연초 IT업계의 인건비 상승 영향으로 롯데정보통신 역시 관련 비용 상승으로 영업이익은 예상치를 하회했다”며 “롯데그룹이 이베이코리아 인수 전에서는 물러났지만 디지털 전환 투자는 더욱 증가할 것으로 보여 하반기 그룹 관련 수주 증가와 M&A가 성장의 모멘텀이 될 것”으로 전망했다.

롯데정보통신은 시스템통합구축, 솔루션 개발 및 공급, IT시스템 통합 운영 관련 사업 등을 영위한다.

롯데정보통신. 최근 실적 [자료=네이버 증권]

lsy@buffettlab.co.kr

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>