삼성증권은 5일 GS건설(006360)에 대해 “3분기 영업이익이 1485억원으로 컨센서스(1006억원)를 47.6% 상회했다”며 투자의견 ‘매수’와 목표주가 2만5000원을 유지했다. GS건설의 지난 4일 종가는 1만8660원이다.

허재준 삼성증권 애널리스트는 “3분기 연결기준 매출액은 3조2080억원(전년동기대비 +3.2%), 영업이익은 1485억원(전년동기대비 +81.5%)으로 전 사업부에서 일회성 요인 없이 유기적인 수익성 개선이 이뤄졌다”고 설명했다.

이어 “주택 부문은 보수적 원가 산정 현장 준공 효과, 플랜트 부문은 사우디 파딜리 프로젝트 등 주요 현장의 실행 예산 확정에 따른 수익성 개선이 나타났다”고 덧붙였다.

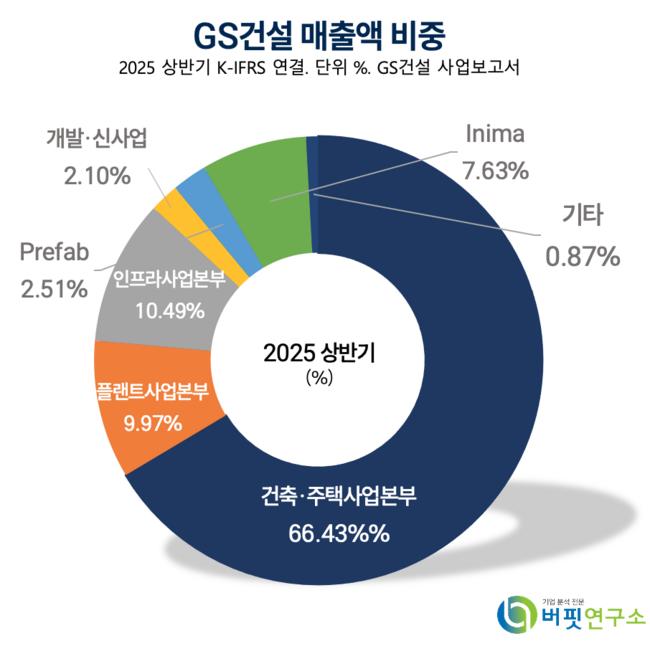

GS건설 매출액 비중. [자료=버핏연구소]

GS건설 매출액 비중. [자료=버핏연구소]

그는 “신사업 부문에서도 단우드·지피씨(GPC)의 호실적과 베트남 개발사업의 높은 수익성이 반영되며 전체 이익이 개선됐다”며 “GS이니마 매각 절차가 진행 중으로, 매각 효과 반영 시점은 미정이나 1조6770억원 현금 유입으로 재무구조 개선이 기대된다”고 밝혔다.

또한 “저마진 현장 준공 완료와 플랜트 매출 본격화로 4분기 및 2026년에는 보다 안정적인 실적 개선세가 이어질 것”이라며 “주택 공급 감소로 매출 상승은 제한적이지만 플랜트 매출 증가가 이를 일부 상쇄할 전망”이라고 평가했다.

2025년 매출액은 12조5440억원(전년동기대비 -2.5%), 영업이익은 5162억원(전년동기대비 +80.5%), 2026년 매출액은 12조4479억원(전년동기대비 -0.8%), 영업이익은 6761억원(전년동기대비 +31.0%)으로 예상됐다. 주당순이익(EPS)은 2025년 1587원, 2026년 5263원으로 추정됐다.

밸류에이션 기준 2025년 주가수익비율(PER)은 11.8배, 주가순자산비율(PBR)은 0.3배 수준이다. 삼성증권은 “GS이니마 매각으로 유입되는 현금과 플랜트 매출 확대로 재무 안정성이 강화될 것”이라고 밝혔다.

GS건설은 건축·플랜트·인프라 등 3대 사업본부를 중심으로 사무용빌딩, 발전소, 도로 등 종합건설사업을 영위한다. 최근에는 폐기물에너지화 등 친환경 에너지 사업으로 영역을 확대하고 있다.

GS건설 매출액, 영업이익률 추이. [자료=버핏연구소]

GS건설 매출액, 영업이익률 추이. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>