키움증권은 16일 HK이노엔(195940)에 대해 주력 신약 ‘케이캡’의 처방 확대와 중국 로열티 증가에 힘입어 실적 성장세가 이어질 것으로 전망하며 투자의견 ‘매수(Buy)’와 목표주가 6만5000원을 유지했다. 전일(15일) 종가는 4만5650원이다.

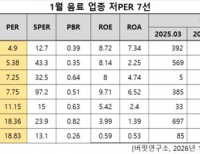

HK이노엔 매출액 비중. [자료=버핏연구소]

HK이노엔 매출액 비중. [자료=버핏연구소]

신민수 키움증권 연구원은 HK이노엔의 2026년 매출액을 1조1793억원, 영업이익을 1333억원으로 전망했다. 이는 각각 전년 대비 11.6%, 7.7% 증가한 수치다. 목표주가는 2026년 예상 주당순이익(EPS) 3015원에 목표 주가수익비율(PER) 20배를 적용한 영업가치와 케이캡의 미국 파이프라인 가치를 합산해 산출했다. 최근 미국 FDA 허가 신청 이슈 이후 주가가 조정을 받았지만, 유럽 기술수출(L/O) 가능성과 중국 로열티 확대를 감안하면 중장기 성장 여력은 유효하다는 판단이다.

그는 HK이노엔의 2025년 4분기 실적은 매출액 2856억원, 영업이익 390억원으로 추정된다고 밝혔다. 매출은 전년 동기 대비 21.1% 증가해 시장 기대치에 부합하고, 영업이익은 60% 늘어나 컨센서스를 약 9% 웃돌 것으로 분석됐다. 영업이익률은 13.7%로 수익성 개선이 뚜렷하다.

실적 개선의 핵심은 전문의약품 부문이다. 위식도역류질환 치료제 ‘케이캡’은 경쟁 약물 증가에도 불구하고 2025년 4분기 국내 매출 483억원을 기록하며 전년 대비 19.6% 성장한 것으로 추정된다. 분기 처방액은 571억원으로 2개 분기 연속 사상 최대치를 경신했다. 이에 따라 케이캡의 2025년 연간 매출은 1838억원으로 전년 대비 14.4% 증가할 전망이다.

해외에서도 성과가 이어지고 있다. 중국에서 판매 중인 ‘타이신짠’은 보험 적용 적응증이 확대되며 로열티 수익이 빠르게 늘고 있다. 2025년 4분기 중국 로열티 수익은 50억원으로 전년 대비 150% 증가할 것으로 추정되며, 연간 기준으로는 140억원을 기록해 전년 대비 125.8% 성장할 것으로 예상된다. 추가 적응증의 보험 등재가 진행 중이어서 2026년에도 로열티 증가 흐름이 이어질 가능성이 크다.

반면 H&B(헬스앤뷰티) 사업부는 부진하다. 숙취해소제 ‘컨디션’의 매출 감소로 2025년 4분기 H&B 매출은 214억원으로 전년 대비 8.2% 줄어들 전망이다. 다만 음료 리콜 보상금이 반영되며 연간 기준으로는 손익분기점(BEP) 달성이 가능할 것으로 분석됐다.

HK이노엔 매출액 및 영업이익률. [자료=버핏연구소]

HK이노엔 매출액 및 영업이익률. [자료=버핏연구소]

<저작권자 ©I.H.S 버핏연구소(buffettlab.co.kr) 무단전재 및 재배포 금지>